作者:Jack Landry and Stephen Nuñez

译者:赵岩

原文链接:<https://jainfamilyinstitute.org/series/from-idea-to-reality-getting-to-guaranteed-income/>

总结

对拜登政府扩大的儿童税收抵免(Child Tax Credit, CTC)的早期分析表明,该政策可能具有可变性,有可能将美国的儿童贫困人数减少40%或更多。1这些分析几乎依赖于所有符合条件的儿童获得该福利,这是这些报告中广泛承认的一个限制。在实践中,由于CTC是通过税法管理的,许多不报税的合格家庭可能得不到任何付款。虽然没有可靠的统计数据,但不申报税收(非申报者)的家庭收入较低的比例不成比例。虽然CTC已经惠及了6000多万符合条件的儿童,而且最近还启动了一个改进的非申报儿童入学门户,但如果政策制定者不能确保贫困的非申报儿童获得CTC,该计划对儿童贫困的影响可能会大大减弱。2除了正在进行的巨大外联努力外,还可以通过数据共享来改善管理,让那些获得其他福利制度的家庭加入进来。

本文简要介绍了一系列微观模拟的结果,这些模拟计算了在不同假设下,哪些儿童生活在非备案家庭中,扩大的CTC对贫困的估计影响。它回答了三个关键问题:

●有多少有合格子女的非申报家庭?

●如果他们没有获得福利,对项目的有效性有什么影响?

●如何惠及更多符合条件的家庭?

考虑到联邦政府机构支离破碎的数据收集系统中可用数据的质量和限制,对这些问题的准确答案是无法得出的。我们的分析保守估计,超过640万符合条件的儿童将无法获得该福利,这将导致儿童贫困人口的估计减少11%至18%,接受率达到92%。我们不知道这些儿童的确切身份,但我们发现其中相当一部分(至少71%)领取了其他政府福利,这意味着州和联邦福利机构之间更好的数据共享可以为申请福利提供一个至关重要的途径。扩大入学率可以显著增加儿童贫困的减少,最高可达40%。

方法

非登记家庭的儿童数量

关于未申报者数量的可靠数据很难获得。例如,美国财政部(Department of Treasury)的研究人员最近试图通过分析1095份医疗保险表格数据,并将其与税务记录进行比较,来确定非申报者的数量。他们估计,大约有230万儿童出现在医疗保险数据中,但在过去两年中没有任何申报税收的家庭申请。这为未申报者设定了一个较低的上限,但研究人员承认,这一上限严重不足,因为它不包括未投保的儿童,或那些已投保但未被1095项记录覆盖的儿童。

为了估计未申报儿童的数量,我们从详细的调查数据中计算出有资格获得CTC支付的儿童人数,然后减去报告的领取福利金的儿童人数。少数儿童生活在富裕家庭,其收入超过了CTC的淘汰点。我们估计,在当前人口调查的年度社会和经济补充(CPS-ASEC)——一个具有全国代表性的样本——中,大约2.3%的儿童因此没有资格享受该福利。无证儿童也没有资格获得CTC付款(尽管无证父母的公民子女有资格)。3虽然很难得到确切的数字,但估计美国有67.5万名无证儿童,这表明96.8%(约7100万)的美国儿童有资格获得这项福利。这个数字与其他研究得出的估计是一致的。

2021年5月,IRS发表声明称,CTC将惠及约6500万儿童,约占美国儿童总数的88%。当第一笔CTC在7月中旬发放时,IRS发布了一份新的声明,称他们向5930万儿童发放了福利金,而不是最初估计的6500万。IRS没有对这种差异做出解释。虽然最初的估计可能是超出实际情况的(他们在8月宣布,现在有160万儿童正在接受福利),但支付的金额可能低于预期至少还有一个其他原因:家庭可能会选择不提前支付每月的款项,而是在纳税时一次性获得全部福利。由于IRS尚未公布行使这一选择权的家庭数量的数据,因此很难确定在这500万儿童的差距中,有多少家庭将以不同的方式获得这一福利。考虑到这个问题,考虑到我们的分析关注的是每年而不是每月对儿童的估计。因此,我们使用了最初的6500万儿童估计数。这使得我们有640万儿童生活在未申报的家庭中,参与率约为92%。

非申报家庭中儿童的分布情况

估算非申报家庭的数量虽然困难,但要估算他们在整个收入分配中的分布情况就更难了。我们假设,非备案家庭的640万儿童都是贫困人口。4也就是说,即使他们获得了他们有资格获得的其他税后福利(如EITC),他们居住的家庭也将低于补充贫困线。虽然这是一个假设,但它来自于一系列研究,这些研究表明,贫困在一定程度上是一种“精神税”,阻碍了穷人受益于社会保障计划的实施。当然,也有一些没有申报的家庭并不贫穷,但我们认为,这个数字足够小到可以被忽略,以支持实施计划的精简模式。然而,我们在附录中提供了从分配非申报到低收入纳税申报单位的替代估计。

由于大约有1000万儿童处于贫困状态,下一个问题是,从逻辑上讲,非申报身份应该如何在他们之间分配。由于我们缺乏一个预测非备案状态的良好模型,5我们转而尝试通过将孩子分配给贫困非备案家庭的三种方式,来为非备案对贫困户的影响创造界限:

a.随机分配贫困家庭获得/不获得CTC

b.根据家庭正在获得的其他州和地方福利(如HCV、SNAP、TANF)的数量对贫困儿童进行排序,则:

i.将非申报者身份首先分配给那些获得最多非税福利的家庭,然后按降序继续分配

ii.将非申报家庭身份首先分配给那些获得最少非税优惠的家庭,然后依次递增

如果非申报者代表典型的贫困家庭,则数据中贫困家庭的非申报者身份的随机分配使我们了解到与此问题相关的CTC有效性的降低。按福利救济金分类的替代方法允许我们为州和地方福利数据库中存在的未申报家庭数量构建边界。这些家庭是CTC推广工作中容易实现的目标,但也可以通过IRS与州或地方福利管理人员之间的数据共享将其自动纳入该福利。

预计的贫困影响

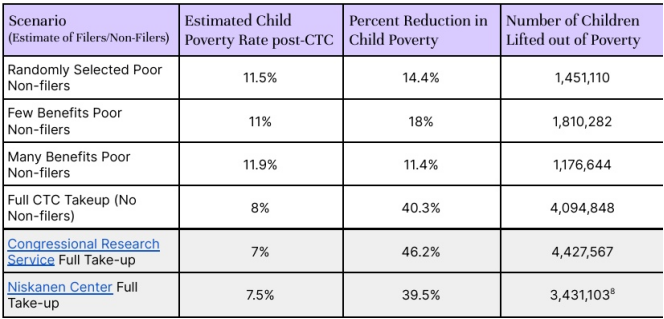

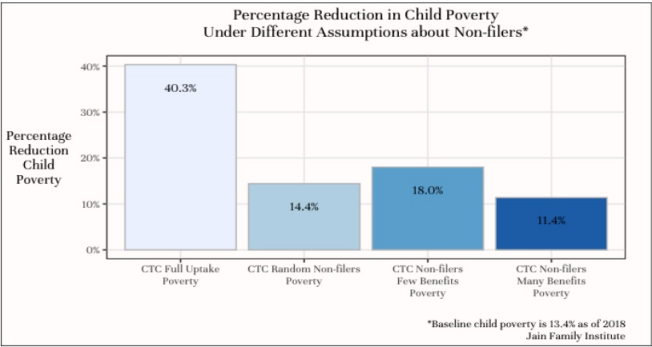

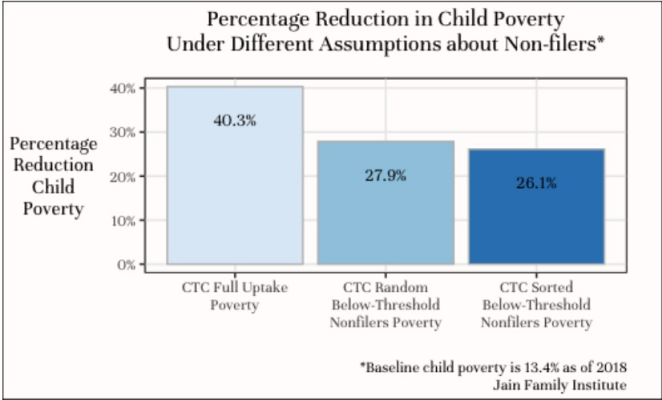

结合其他分析,包括上述分析,我们使用CPS-ASEC数据(详见附录)对CTC影响的模拟发现,如果每个符合条件的儿童都能获得该计划,该计划将使儿童贫困率降低40.3%(从13.42个百分点降至8.01个百分点)。6然而,估计贫困非备案家庭的儿童为640万,这大大降低了该计划的有效性。我们发现,根据未申报者的分布情况,CTC将儿童贫困率降低了11%至18%。7就其本身而言,这是一项重大成就,将是有可靠记录以来儿童贫困降幅最大的一次,而且这项政策已经对人们的生活产生了具体影响。考虑到过去一年的贫困率,这种影响可能会更大。然而,要充分发挥CTC的扶贫潜力,必须增加计划覆盖面。下面的图1总结了这些发现,图2(下一页)显示了在我们的四种CTC方案下儿童贫困减少的百分比。

图1:不同非申报假设下CTC对儿童贫困影响的模拟

图2:

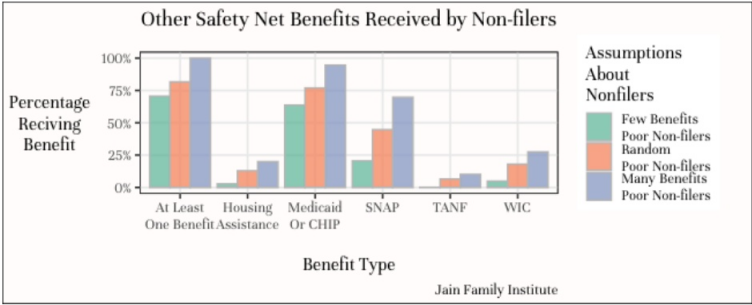

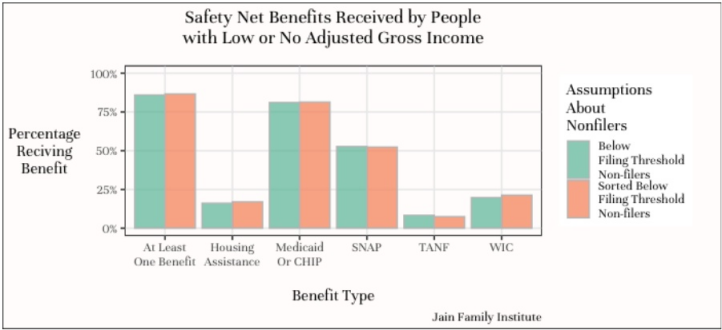

虽然这些数字不像以前的假设那么乐观,但我们也发现,至少有71%的合格儿童没有接受CTC,他们居住在接受一项或更多福利(通常是医疗补助,CHIP或SNAP)的家庭。这表明,非申报者并不完全与政府福利系统脱节,并为非申报者家庭中的大多数儿童指明了一条途径。此外,在CPS-ASEC中,福利收入被低估了,这意味着通过当前的福利制度,甚至比图3所显示的更多的家庭可以获得福利9。

图3:

正如我们在大流行期间反复了解到的那样,国家管理福利的能力不能是事后才考虑的;扶贫项目的影响取决于政府识别合格受助人并迅速正确发放援助的能力。因此,我们在本文的最后简要讨论了这个问题以及如何改善这种情况。

如何增加CTC的覆盖

IRS难以触及所有符合CTC条件的家庭,这也困扰着其他通过税法管理的重要反贫困项目,如劳动所得税抵免和以前的经济刺激支出。10对之前福利扩张的研究发现,当福利通过税法管理时,即使福利大幅增加也只会导致纳税申报的小幅增加。然而,在2019冠状病毒大流行期间,通过连续几轮经济影响支付和扩大提供的救济表明,只要提供充足的资源、数据共享和外联工作,更加稳健和包容的福利管理是可以实现的。

虽然对福利的认识不足是一个因素,但它远非不申报的唯一原因。例如,几项实地试验测试了向可能有资格获得EITC的非申报者进行外联活动的有效性。具体细节各不相同,但该运动的所有实验都是通过信件或短信向低收入人群给予帮助,鼓励他们提交纳税申报表。有些人特别强调了EITC的潜在好处,并/或将收件人引导到VITA网站或IRS免费申报计划。不管具体的信息是什么,没有一个实验增加了超过1%的文件。虽然设计得更好的信息可能会更有效,但这些结果给“轻触式干预可以显著增加通过税法管理的福利的接受程度”的观点泼了一盆冷水。需要处理的其他影响接受的因素包括对要求的误解、羞耻感或实际提交纳税申报表的困难。每一种都需要更实质性的参与。

换句话说,提供更完善信息的被动策略不太可能弥合不提交文件的差距。一个重要的步骤是简化纳税申报——特别是对于收入最低的家庭。在这方面,经济影响支付的非申报门户网站及其在8月底推出的新的、更可用的申报格式显示了其重要的改进。然而,即使是简化的注册程序,也需要符合条件的家庭站出来。积极的外联(给人们提供信息,回答他们的问题,并在注册过程中指导他们)会更好,尤其是如上所述,利用州和地方福利数据库中已经提供的信息的战略。但研究再次表明,这只会带来边际改善,在最极端贫困的人群中,获得信息的人数较少。

除了这些努力之外,联邦政府还必须投资一个福利联动系统:当家庭与福利系统中的任何一个点联系时,就将其纳入联邦福利,甚至根据其他系统的信息自动将人们纳入。正如我们上面所指出的,超过71%的非申报者可能获得至少一种形式的公共福利。虽然基于其他安全网福利的接收而自动将儿童纳入并不能确保所有儿童100%参与,但它将提高最需要帮助和最可能收到帮助但尚未获得福利的儿童的参与程度。展望未来,IRS还应特别关注新生儿的自动登记。目前,如果孩子出生在2021年,就没有办法为他们注册定期付款,即使在纳税申报者中也是如此。然而,孩子的出生也是与国家(如社会保障局)的接触点,因此是一个招收合格孩子的机会。

结论

拜登儿童税收抵免(CTC)的改革和扩大是建立有效社会保障网络的一个重要里程碑。贫困对儿童及其家庭,乃至整个经济都造成了严重影响。在对社会流动性和其他结果的长期影响方面,投资于儿童的社会政策显示出了一些最大的“投资回报”。同样,其他国家的经验表明,直接、无条件的现金援助可以成为消除儿童贫困的重要而有效的工具。CTC也不例外。然而,最大的贫困影响取决于确保所有符合条件的儿童都能获得该福利。从长远来看,努力将CTC支付转移到专门的福利管理机构,如社会保障局或IRS内的专门福利管理机构11,如果与相关联邦福利机构之间的持续数据共享协议相结合,可以极大地提高采用率。

附录

第1部分:2018年CPS-ASEC基础数据

我们使用当前人口调查年度社会和经济补编中的2018年收入数据来估计CTC资格。虽然可以获得2019年的数据,但这些数据是在2020年3月收集的,存在与流行病有关的高度不确定偏差。使用2018年的数据模拟“稳态”经济将更好地反映CTC的长期影响,并与其他分析一致。它还将新生儿排除在分析之外,在撰写本文时,如果他们在2020年12月31日之后出生,他们通常不会收到预付款CTC。

第2部分:估计仅包括CTC影响

我们只模拟了儿童税收抵免对贫困的影响,而忽略了其他近期的政策变化,包括SNAP、失业保险、EITC以及儿童和受抚养人护理抵免的扩大。在《美国救援计划法》(America Rescue Plan Act)的所有政策变化中,反恐中心(CTC)的扩大预计将最大程度地减少贫困,拜登政府计划将扩大到2025年。然而,《美国救援计划法案》中通过税法运作的其他条款的反贫困影响,也在一定程度上被夸大了,因为它假设符合条件的人完全接受了这些条款。

第3部分:JFI microsimulation模块中的归档单元

为了在CPS-ASEC中形成申报单位,我们使用了Jones和Ziliak的方法,该方法在匹配行政测量的EITC分布方面显示出更高的准确性,相对于普查税收模型在CPS中的申报单位。为了估计每个申报单位的CTC支付,我们使用政策模拟库的税收计算器版本3.2.1。所有贫困参考文献都使用补充贫困测量。尽管CTC支付是在2021年至2022年之间支付的,但我们估计了CTC的反贫困影响,将整个信贷计入2021年的收入,这与其他关于CTC影响的报告一致。

第4部分:对贫困影响的估计可能如何变化

从现在到报税季节,入学人数增加的程度,我们将低估CTC对儿童贫困的影响。然而,我们已经保守地估计,最初的IRS支出预期和当前的支出率之间的差异完全是由家庭选择退出预付款所驱动的。美国国税局(IRS)最初宣布的覆盖88%儿童的计划可能过于乐观,选择退出的比例比我们在简报中假设的要低。CTC关于支付的未来出版物应报告与选择退出预付款的申报单位有关的儿童人数,以评估CTC在达到所有合格条件方面的成功程度的孩子。IRS还可以计算并公布与纳税申报单位有关的子女数量,因为这些申报单位过于富裕以至于他们的子女无法获得CTC支付。虽然我们根据调查数据估计了这个数字,但IRS的官方数字将有助于确定有资格但没有获得CTC的儿童人数。

第5部分:分配非备案的替代方法

在简报的正文中,我们将贫困家庭的儿童分配为非备案状态,这样贫困家庭的独生子女就不会获得CTC。另一种分配非备案身份的方式,是不关注贫困家庭,而是关注应纳税所得额较低的纳税申报单位。这与哥伦比亚大学贫困与社会政策中心和城市研究所(Urban Institute for imputing non – filing)的方法类似。12对于有受抚养子女的申报单位,他们需要申报的门槛是总收入18650美元到27400美元之间。虽然这些家庭中的许多人会从备案中受益(他们会收到退款),但法律通常不要求他们备案。

在这个群体中(儿童在归档单位不需要归档),我们将不归档用两种不同的方式分配。对于第一种方法,我们将不申报随机分配给低于申报门槛的纳税申报单位。对于第二种方法,我们将非申报分配给调整后总收入最低的纳税申报单位,从零收入向上移动,直到我们将640万儿童分配给非申报者(不接受CTC的合格儿童人数在简报的主要文本中计算)。这两种方法应该为任何将不申报者分配给低收入纳税申报单位的方法提供合理的反贫困效应估计界限。

由此产生的减贫数字见附录图1。为了便于比较,第一栏再次显示了如果所有符合条件的儿童都得到了这项福利,CTC对贫困的影响。第二栏显示了应用第一种方法的结果:将非申报身份随机分配给子女收入低于申报门槛的纳税申报单位。第三栏显示了将非申报者分配给应税收入最低的申报单位子女的结果。总的来说,当将不申报归责于低收入申报单位而不是贫困家庭时,CTC的减贫效果要大得多,因为一些低收入申报单位生活在非贫困家庭中。使用这些方法,CTC将儿童贫困率降低了26%至28%。

附录图1:

附录图2显示了有多少非申报者居住在使用上述替代的低收入分配方法获得安全网福利的家庭中。对于这两种方法,很大一部分家庭至少获得了一种福利。这表明,无论关于谁是非申报者的具体假设如何,大多数非申报者都可以通过现有的政府福利制度接触到,特别是考虑到调查数据中福利领取被低估的情况下。

附录图2:

注:

1例如,参见尼斯坎中心、国会研究服务部和哥伦比亚大学贫困与社会政策中心研究人员的分析。

2更多关于美国现金分配基础设施的不足,请参见JFI最近发布的报告“构建一架直升机:定位和分发美国保障性收入的路径”。

3这与People’s Policy Project和Jacob Goldin和Katherine Michelmore的NBER工作论文的估计结果类似。

4 CPS-ASEC没有包括任何移民身份指标,因此,一些被归为非申报人的儿童可能也是无证移民,因此不能获得儿童税收抵免。大多数有关儿童税收抵免对贫困的影响的分析未将无证儿童剔除,这会误导“完全使用率”的儿童税收抵免对贫困的影响测算(包括我们自己的测算)。

5CPS-ASEC包括一个非申报人变量,但它来自一个插值模型,而不是询问受访者关于他们的纳税申报的情况。插值模型如何确定申报状态的细节没有得到记录,但对数据与我们所知道的少量非申报人事实的比较表明,这不是准确的。例如,我们知道有相当数量的人有资格获得所得税贷款但未获得,因为他们没有提交税表。但是,CPS-ASEC的非申报变量假定所得税贷款使用率几乎完美,即没有工资收入的非申报纳税单位中有98%使用所得税贷款。使用CPS-ASEC的非申报人数据确定未获得CTC福利的儿童数量也提供了比我们估算方法更小的估计值。

6我们没有从有资格者中剔除无证儿童(我们没有公民身份的数据),因此在儿童贫困问题上略微高估了CTC的影响。

7在附录中,我们展示了另一种分析结果,即将非申报人分配给低收入纳税申报单位,这些单位的收入低于他们需要提交申报表的门槛。使用这种方法,我们发现儿童税收抵免可降低贫困率26%至28%。

8表格中的其他报告确实承认不完全注册可能会减弱儿童税收抵免对贫困的影响,我们的主要贡献之一是估算这一现象背后的具体数字。

9少报福利也可能使我们对CTC的反贫困影响的估计产生偏差,尽管方向不明确。一方面,少报福利会使贫困估计偏上,这将导致我们夸大CTC的影响。另一方面,少报福利可能意味着更多的人处于贫困线以下,并将被CTC置于贫困线以上,这将导致我们低估CTC的影响。

10为预期这个经济影响支付的问题,国税局设置了(备受诟病的)非申报人门户网站,以提供另一种收到支付的途径。他们还根据社会保障管理局、退伍军人事务部和铁路退休委员会的信息自动向一些非申报人支付津贴。对于儿童税收抵免,国税局再次创建了一个非申报门户,已向通过此门户进行经济影响付款的720,000名儿童支付了福利。

11JFI在我们2021年的立场文件中讨论了保障性收入政策或这种定期现金转移需要专门的福利管理员的问题,观点文件请参见这里:https://www.jainfamilyinstitute.org/assets/jfi-gi-position-paper-august-2021.pdf

12使用这种方法,我们发现儿童税收抵免的减贫影响类似于哥伦比亚大学贫困与社会政策中心的报告,后者也考虑了非申报问题。我们发现的减贫效果略小于城市研究所,因为他们对最终非申报人数作出了更乐观的假设,而我们则是估计了现有的非申报人数。

转载请注明:《中国社会分红/基本收入研究网》 浏览量:384 views